Nous allons explorer deux facettes de cet investissement atypique : ses intérêts et surtout, une plongée dans l’univers méconnu des moutons d’internet qui sont prêts à reprendre n’importe quelle nouvelle pour créer des articles. Acheter des containers, bien sur, ce n’est pas pour les accumuler, mais pour les louer à une compagnie, qui va les exploiter

Comment découvrir de nouveaux placements

L’histoire de l’investissement en containers vaut son pesant de cacahuètes par elle-même. En réalité, c’est un article de Lexpress sur le sujet, qui dégaine le premier, le 8/2/2013. Et oui, car investir dans des containers, ce n’est pas possible en réel : vous n’allez pas acheter vraiment les containers sur un marché spécialisé, et ensuite les proposer à des armateurs. Enfin, sauf si vous étiez déjà millionnaire, et en position de fournir un nombre intéressant ces armateurs. Non, en réalité, des société de location de containers existent déjà, notamment Touax. Il a donc fallu qu’un gestionnaire de fonds ait l’idée de créer un support d’investissement, qui en gros, consiste à avancer de la trésorerie à des société comme Touax, pour leur permettre de financer des containers, puis de les louer.

C’est le premier enseignement : contrairement à ce qu’on peut penser, les placements exotiques ne naissent pas d’une recherche de rentabilité, puis d’une idée, et ensuite d’une recherche de société intéressées. Non, ces placements naissent plutôt de besoins réels, existants. Ce qui est plutôt sain. Mais ce qui suppose aussi un rendement « normal » : si le placement offrait un rendement extraordinaire, le gestionnaire de fonds irait s’endetter auprès d’une banque, et laisserait son fonds en fonds propres, afin de capter la superbe performance. Mais s’il le propose à des investisseurs particuliers, c’est forcément pour une ou les deux de ces raisons :

- Soit les banques sont frileuses pour prêter à ces sociétés de location, ce qui signifie que le business est risqué

- Soit le marché est en croissance, et l’appel à l’épargne des particuliers, permet une croissance plus rapide, plus souple (les banques demandent beaucoup de garanties et de dossiers, les particuliers sont bien moins regardant dans leurs investissements)

Bref, la genèse de ce placement, incite à la précaution, et non à l’optimisme béat d’un nouvel eldorado, qu’un gentil créateur de fonds aurait voulu rendre disponible aux particuliers, par bonté d’âme. Rappelez vous notre motto : « lors de la ruée de l’or, il vaut mieux être marchand de pelle ». Le gestionnaire de fond est un marchand de pelle.

La nouvelle se répand

Ce qui est rigolo, c’est comment l’article original de L’Express, est repris par une foultitude de blogs, à commencer par le site qui est, à l’heure d’écrire ces lignes, numéro un sur la recherche « investir dans des containers » : le site Investissement Malin. Puis ensuite par une palanquée de blogs « suiveurs » : meilleursplacements2013.com (date inconnue), Passion Patrimoine le 18/2/2013 (dans un article d’ailleurs fort bien sourcé), Le Bon Placement (31 mars 2013 – ils ont même pompé l’image de Investissement Malin), Quileveut.Fr, RicheIdee.com le 20/2/2013 (pompe aussi l’image), etc..

Pour être honnête, il y a un site, toutsurlesplacements.com, qui a écrit le premier, avant Lexpress, sur le sujet en juillet 2012, lorsque OTC AM a lancé son FCPR Capital Container.

Il faut reconnaître que le site Investissement Malin est de qualité, et n’a pas repompé l’article. Bravo à lui ! Même si lier vers ses sources, c’est encore mieux et fait partie de la nétiquette. Bon par contre, côté optimisme béat, on est en plein dedans chez Investissement Malin, où on nous dit « Quel avenir pour les containers ? Radieux« . Ah. Bon. Parce que les liens entre récession et recul du trafic maritime, on ne connaît pas? Allons donc, soyons sérieux. Si à long terme, la hausse probable des échanges commerciaux mondiaux doit permettre d’assurer une croissance au secteur des containers, rien n’est moins sur à moyen terme. En plus, rien ne dit que la mondialisation de ces 30 dernières années, tirée par la Chine, va continuer. Que va-t-il se passer si, peu à peu, les usines du monde se déplacent en Afrique ? Si les milliards saoudiens investissent dans les pays musulmans, et leur donnent des capacités de production, rivalisant avec l’Asie, mais à moindre coût ? Bah c’est simple, hop, on n’y pense pas. Parce que l’Afrique c’est juste deux fois plus près que la Chine, donc ça nécessite moins de containers. Ou/et des containers qui navigueraient de la méditerranée sud vers l’Asie.

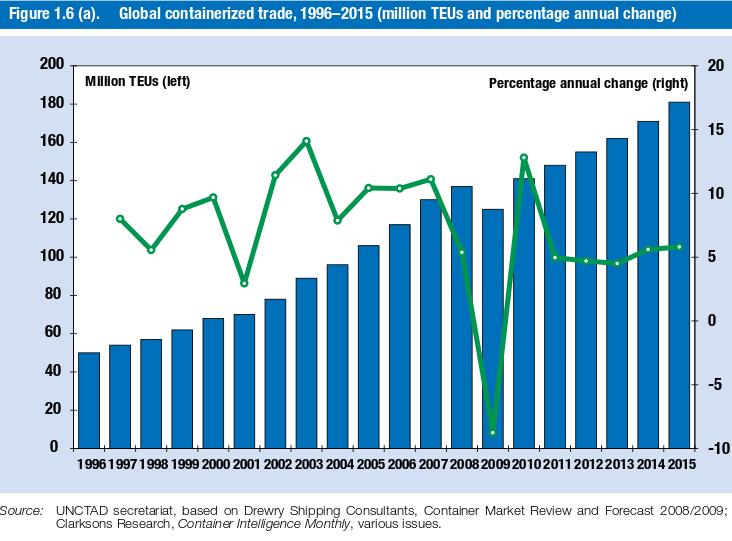

Mais revenons à nos moutons, heu à nos containers. La nouvelle se répand comme une traînée de poudre. Le site « dans quoi investir » reprend en bonne partie les dires du sites « Investissement Malin », mais à une date non indiquée (mais en réalité, octobre 2014). Il y a carrément des bouts de phrase copié collés, et notamment la même salade comme quoi ce serait un « produit anti crise ». Ahah, la bonne blague. Allez, pour illustrer la blague, un petit graphique sur l’évolution récente du trafic maritime

Trafic mondial containerisé – Rapport UNCTAD, 2015, page 32

Vous avez vu le creux en 2009? Le graphique est directement lié à la croissance du PIB mondial. Citons aussi une partie de ce rapport de 2013 de la CNUCED (donc l’ONU), in extenso, car il résume tout

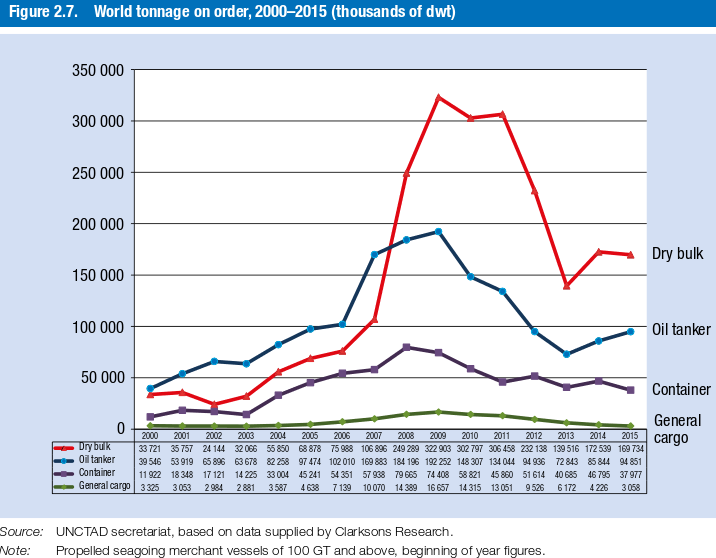

L’accroissement du trafic en 2012 n’a guère contribué à stimuler la rentabilité des transports maritimes, bien que l’an dernier, pour la première fois depuis plus de dix ans, le nombre de navires mis en service ait diminué par rapport au total de l’année précédente. Le plus vigoureux cycle de construction navale de l’histoire − la capacité de port en lourd de la flotte mondiale a plus que doublé entre 2001 et janvier 2013 − a finalement amorcé un ralentissement. Or, malgré un nombre plus restreint de navires neufs, la capacité mondiale de port en lourd a continué à croître en 2012, enregistrant un accroissement de 6 % par rapport à janvier de la même année. En conséquence, l’excédent généralisé de capacité s’est maintenu tout au long de l’année 2012.

C’est nous qui avons souligné des passages en gras : excédent de capacité, indiqué début 2013. Tiens, juste au moment où ce produit « radieux » est lancé. Tellement radieux, qu’aucun des sites ne donne le lien pour y souscrire, et ne parle d’excédent de capacité. Comment pourrait-il en être autrement qu’une surcapacité, quand le tonnage augmente de 6%, et le trafic de 4% seulement. Ceux qui travaillent dans le transport maritime le savent : la construction de bateaux est très longue. Les containers suivent. Cependant, ils peuvent du coup se retrouver construits, au moment où le trafic diminue, ou augmente moins vite. Le délai moyen est de l’ordre de 3 an (rapport UNCTAD 2015, page 45). La formidable hausse de trafic des années 90 et 2000, a été tirée par la Chine.

Or, la Chine, ce pays de vieux, va devoir de plus en plus produire pour nourrir sa classe moyenne, et sous-traiter ses productions à bas coûts en Asie du sud et en Afrique. Pas top pour le trafic maritime non plus. Quant au trafic, déjà 95% de nos vêtements et jouets viennent d’Asie, donc la marge de progression est faible. Ça alors, aucun des autres sites ne vous en parlé ? Étonnant. Ou pas.

Perspectives pour le trafic mondial maritime

L’avenir des containers semble donc directement lié à l’accroissement du trafic mondial. Logique, mais attention, une bonne partie du trafic maritime est constituée des flux d’hydrocarbures. Quant aux containers, le problème, c’est que la loi de l’offre et de la demande joue. Or, comme on peut le voir (toujours dans le rapport de l’ONU, page 43), la croissance du tonnage, bien qu’en forte baisse, reste supérieure à la fois à la croissance du trafic, et à la croissance du PIB mondial. Le problème, c’est que malgré un marché dont la croissance pour les 10 ans à venir semble assurée, et de l’ordre de 5% par an, cela ne garantit aucunement un rendement de folie. L’apparition de nouveaux alliages moins chers, les changements macroéconomiques, ou un prix de revente tiré vers le bas par la surcapacité, tout cela menace la rentabilité des containers. Il suffit de penser, dans un autre domaine, à la société franco-chinoise Archos, 2e mondial sur le marché des tablettes lors de l’arrivée d’Apple, et désormais totalement marginalisée, et n’ayant jamais réussi à engranger des bénéfices.

Or, depuis 2009, les commandes de nouveaux bateaux à containers diminuent (page 58)

Dans ces conditions, investir dans les containers n’est pas forcément le placement miracle à 7% vanté par nos compères.

Le rendement réel des containers

Bizarrement, deux ans après le lancement du FCPR, plus de nouvelles. Allo la terre, y’a plus de containers ?

Dans son « outlook » (prévision), l’ONU annonce la couleur : poursuite des prix bas, à cause de la surcapacité en transport (et en containers), sauf si les anciens sont détruits. De 1990 à 2010, la part du prix de transport par rapport à la valeur du fret a diminué et s’est stabilisé vers 10%. Bref, la situation actuelle de croissance du marché n’a pas d’impact positif sur le prix auquel on peut louer un container. L’analyse de l’historique des prix (plus loin dans le rapport de l’ONU) le confirme.

Nous n’avons trouvé que quatre fonds permettant d’investir dans des containers :

1- Le fond FR0011361906, UFF Actifs non côtés No 2, de son nom commercial. Piloté par UFF et Extendam (ex OTC AM), il sert donc d’apport de liquidités à Touax et consorts. C’est lui qui a engendré tous les articles début 2013.

2 – Son prédécesseur chez Extendam, Capital Container

3- Le fond Luxembourgeois Aurio Global Container Fund, mentionné par Passion Patrimoine sous un nom incomplet, celui de son ex gestionnaire LFG (Luxembourg Financial Group), maintenant racheté par UBS. Code ISIN : LU0346795411. Impossible de trouver la valeur actuelle de ce fonds, qui, lancé en 2008, a du être impacté par la crise financière. Apparemment, selon un rapport, fin janvier 2012 le fonds aurait gagné, par rapport à mars 2008, déjà 35% en cumulé. Cela reste à confirmer.

4 – Tous les fonds de l’allemand Buss Capital. Dur de trouver un historique. Pourtant, dans différents prospectus, les rendements annualisés prévus sont de l’ordre de 4 ou 5%. Exemple : dans le prospectus de Buss Container 33 (https://www.buss-capital.de/fileadmin/user_upload/buss_capital/Vertrieb/Investments/Platzierte_Investments/Broschuere_Buss_Container_33.pdf), ils annoncent 5,31% avant taxes et 3,93% après taxes. Faites attention en lisant les prospectus allemandes, les rendements sont souvent annoncés capital compris, par exemple 131,35% sur cette page pour 7 ans

Pour le fonds de UFF, les cours actuels (mi 2015) donnent un rendement de +5,4% au total sur les deux premières années. Dur à vérifier, l’horizon étant de 10 ans, et la société annonçant utiliser les « dividendes » des premières années pour racheter d’autres containers : il n’ y a donc pas directement d’intégration dans les cours. Mais bon, on devrait quand même avoir une revalorisation des 7% par an annoncés, et on en est loin. Pour Capital Container, datant de 2012, le rendement est d’ailleurs seulement à +4,66% en 3 ans. Pas terrible, et à noter que UFF n’a pas « reconduit » ses fonds les années suivantes. Donc c’est super, parce qu’en fait vous avez des tas d’articles sur internet qui vous vantent l’investissement en containers, mais qui se basent sur un fonds dont il n’est plus possible d’acquérir de parts.. Par ailleurs, avec 3,2% de frais de gestion par an, celui qui se gave pour sur sur 10ans, c’est l’émetteur du fonds !

Est-ce qu’au final ce fonds sera une mauvaise affaire ? Probablement pas, car investir dans des containers reste sur un marché porteur, il peut y avoir des avantages fiscaux, et la valeur de revente élevée des containers rend quasi impossible toute perte. N’empêche. Garder son argent bloqué 10 ans pour un hypothétique rendement brut de 7%, quand la bourse à long terme donne du 6% par an dividendes compris.. le risque en vaut-il la chandelle ?

Très bon article. J’aurais pensé à toutes sortes d’investissements sauf à celui ci.