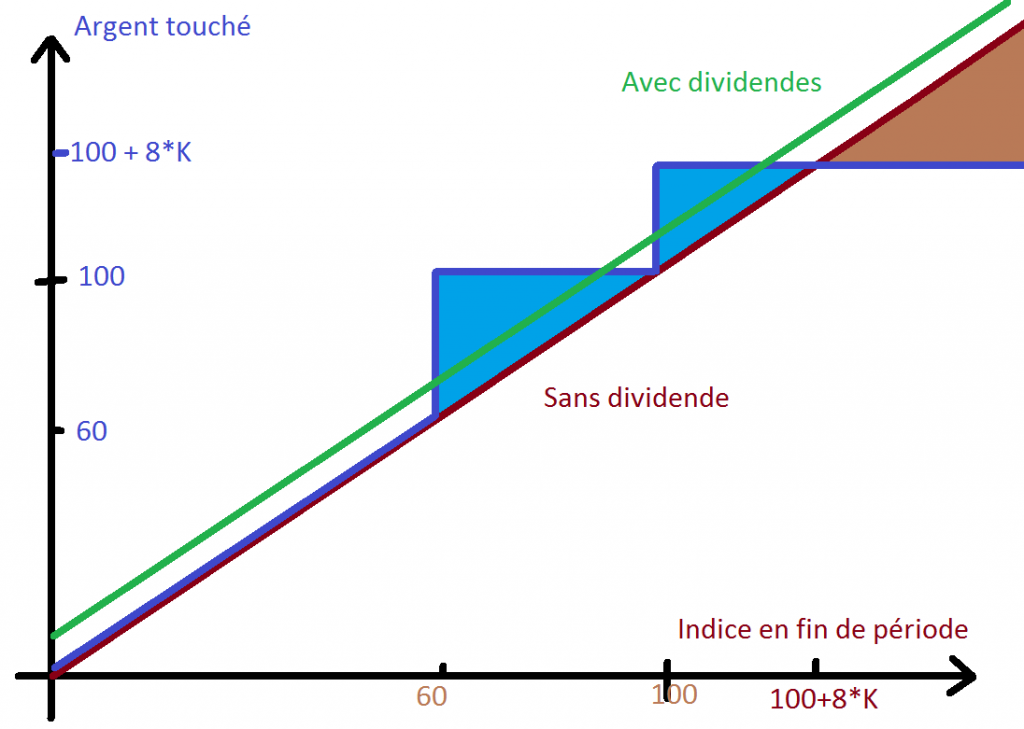

De nombreux sites de placements proposent des produits structurés. Il s’agit d’indices synthétiques construits par une banque et ressemblant à une obligation payant un dividende (un « coupon » dans le jargon) annuel. Et dont la courbe, au lieu de répliquer un indice, suit une logique de ce genre :

- Si au bout d’un an l’indice de référence augmente, le produit s’arrête et verse son coupon annuel d’un certain nombre K de % (supérieur à une assurance vie)

- Si l’indice n’a pas augmenté, on attends l’an suivant pour prendre une décision selon le même critère : ainsi au bout de 2 ans, si l’indice de référence est positif, l’investisseur reçoit 2*K %

- Si au bout de 7 ans il n’ y a toujours eu aucune constatation annuelle positive, on attends la fin de la 8e année. Il y a alors trois possibilités :

- L’indice est en dessous de M % de sa valeur initiale (souvent 60) / vous touchez M % au lieu du capital

- L’indice est entre M et 100% : vous touchez le capital

- L’indice est redevenu supérieur à 100%: vous touchez 8* K %

Cela peut se traduire par ce graphique général, qui aide à mieux comprendre le mécanisme

Exemple concret : Convictions 2014

Le sites mes-placements.fr propose par exemple une offre structurée avec :

- Référence : indice Eurostoxx 50

- Valeur de P : 8%

- Valeur de k : 60%

Il en ressort une variable à surveiller : la définition exacte de l’indice de référence. Ici d’après les conditions générales, il s’agit de SX5E, un indice hors dividendes

Ces CG nous indiquent aussi que la Société Générale, émetteur du placement, verse 0,7% de l’encours comme rémunération des distributeurs.

Deuxième chose à surveiller : la plaquette met bien une astérisque après les 8% : le distributeur peut ajouter des frais de gestion spécifiques et de plus, comme il distribue dans le cadre d’une assurance, deux types de frais vont s’ajouter :

- Les frais de gestion annuels associés aux unités de compte, souvent de l’ordre de 0,7% par an avec les assurance vies en ligne.

- Les frais de fiscalité de l’état.. mais qui ici seront ceux de l’assurance vie, donc rien de spécifique (la durée de 8 ans calquée sur l’assurance vie permet, si l’indice de référence n’est jamais positif les 7 premières fois, de sortir l’argent à l’expiration du contrat)

Comment la Société Générale peut-elle être aussi « généreuse » ?

Lorsqu’on regarde le graphique, on a l’impression que quoi qui se passe, la SG nous donne plus d’argent que l’indice et que donc ce contrat est magique. Mais en analysant bien, on voit bien que rien n’est magique. Voici les raisons de cette générosité.

Raison 1, l’indice : c’est un indice « nu »; vous ne touchez pas les dividendes ; mais la banque qui elle, a investi votre argent dans le tracker Eurostoxx, touche les dividendes à votre place. Or les dividendes actuellement sont de l’ordre de 3% par an, ce n’est pas du tout négligeable.

Raison 2 : en réalité, le graphique ne montre que des cas de plus en plus improbable année après année. En effet, dans tous les cas (nombreux) où l’indice finit positif de + de 8%, la banque empoche la différence. Sur lae graphique, la « zone marron » a l’air bien plus petite que la « zone bleue ». Si on prend en compte la raison 1, et qu’on regarde par rapport à la ligne verte, les surfaces sont bien plus égales. Si en plus on n’oublie pas que les cas « médians » entre 60 et 100 + 8*K

Les calculs

Si en fait, comme toujours chez rentables, nous cherchons à calculer un rendement prévisionnel :

- En cas de sortie « positive », l’indice était l’an d’avant en-dessous de 100, ou à 100 (si 1e année) : grosso modo, en tenant compte des dividendes de 3%, la banque est gagnante si l’indice finit au dessus de 105 en A1, au dessus de 110 en A2, etc.. Elle peut perdre gros en A8, mais statistiquement c’est un cas très rare. En gros la sortie positive c’est environ 83% des fois, dont 50% en A1, 20% en A2, 8% en A3, …

- Pour la sortie en A1, la banque perd une fois sur deux 2,5 points, et gagne une fois sur deux beaucoup plus (environ 10 si on considère une fourchette de hausse 0 à 20% comme crédible); Gain de la banque : 7,5 points, 50% de fois

- Pour la sortie en A2, les comptes sont nuls (la fourchette 0-20 finit en moyenne à 110, soit la valeur d’équilibre

- Pour la sortie en A3 et +, la banque perd, mais comme la probabilité est très faible, cela compense. En faisant la moyenne pour toutes ces sorties, cela s’estime à une perte côté banque de l’ordre de 7% (de l’ordre de 2,5 pour une sortie en A3, jusque -30 en A8), mais avec une probabilité de 13%..

- Pour la sortie entre 60 et 100, la banque a touché 24 de dividendes, et offre en moyenne 20 de plus que l’indice. Même si ce calcul est une approximation très grossière (la distribution statistique se répartit plutôt en haut de la tranche 60-100), il montre que la banque n’est pas perdante, contrairement à ce qu’on pourrait penser.

- Enfin pour le cas où l’indice finit en-dessous de 60, la banque garde les dividendes pour elle et gagne aussi.

Rien que les sorties en A1 (gain de 3,75 pour la banque) compensent les pertes pour les sorties en A3-A8 positives (perte de 0,13*7 = 0,91 points), donc il est évident que au total, la banque est gagnante

Le rendement réel du produit

D’un point de vue rentabilité, le mirifique 8% apparait aussi nettement moins magique si on le décompose comme suit :

- 83% de chances de gagner 8%

- 11% de chances de perdre 2% (en annualisé)

- 6% de chances de perdre 6%

- Soit une espérance de gain moyenne de : 0,83*8 – 0,11 * 2 – 0,06 * 6 = 6,06%

- Ce qui est l’espérance de gains à long terme de la bourse, avec des dividendes de 3%, et un indice nu qui gagne 3%…. c’est un calcul vraiment à la louche, mais qui démystifie totalement ces produits structurés. De plus, nous n’avons pas parlé des risques de faillites de l’émetteur ou d’un des intermédiaire du montage du produit, et ce risque est bien plus grand que lorsque on souscrit à un indice de bourse en direct.

La conclusion, c’est que pour un produit structuré aussi, c’est le point d’entrée qui compte.