Ou pourquoi une stratégie moyen terme comme Piotroski évite de se faire plumer..

Pourquoi ?

Tout simplement parce que nous humains, nous ne pouvons pas lutter contre ces algorithmes « HFT » qui vont « chercher les stops » et exploitent les moindres écarts de cours. Vouloir faire du court terme (intraday ou quelques jours) sur des firmes du CAC40 est donc hyper dangereux.

Une étude confidentielle du gendarme de la Bourse révèle que la moitié des ordres d’achat et de vente émis sur les titres des sociétés du CAC 40 proviennent de trois spécialistes du trading de haute fréquence. De quoi alimenter le débat sur cette pratique controversée.

La Bourse de Paris se mécanise à vive allure. D’après une étude confidentielle des services de surveillance de l’Autorité des marchés financiers (AMF), la moitié des ordres émis sur les actions des sociétés du CAC 40 proviennent de trois membres de marché d’Euronext, l’opérateur boursier historique. Une proportion hors norme qui découle directement de la principale activité de ces trois firmes à l’identité préservée : le trading de haute fréquence. Cette pratique boursière récente consiste à se positionner le plus rapidement possible à l’achat et à la vente du titre visé pour bénéficier du meilleur prix.

En jargon boursier, cela revient à se rapprocher au maximum de la fourchette « bid-ask », autrement dit de l’écart de valeur séparant les prix officiels de vente et d’achat d’un titre donné à l’instant T. Comme les marchés financiers évoluent sans cesse, cette fourchette change continuellement. Les traders de haute fréquence sont, eux aussi, en mouvement permanent. Assis sur des systèmes informatiques de première qualité et mis en oeuvre par des algorithmes sophistiqués, ceux-ci sont à l’affût de toutes les opportunités qui peuvent se présenter à eux.

Pour ce faire, ils sont même programmés pour émettre des essaims d’ordres dits « passifs », loin de la fourchette « bid-ask ». Ces derniers ne sont activés qu’en cas de forte variation du cours ou de l’existence d’un ordre agressif en sens inverse. Résultat : le taux d’exécution des ordres émis à haute fréquence ne dépasse pas 5 %. Et leur premier effet revient à gonfler les volumes.

Libéralisation du secteur

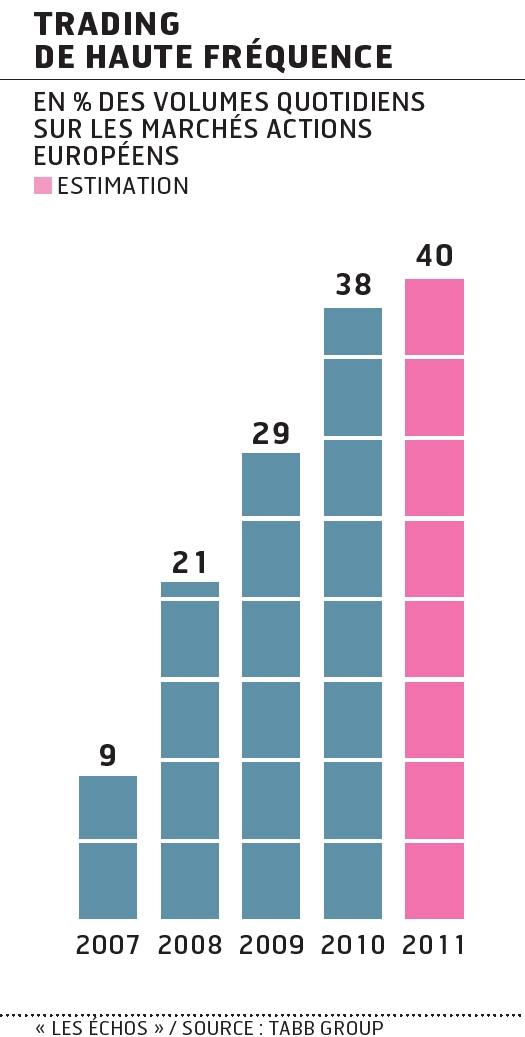

En Europe, plusieurs études de cabinets spécialisés indiquent que le trading de haute fréquence représente plus du tiers des volumes d’ordres totaux. Aux Etats-Unis, cette part s’élève entre 50 et 60 % des volumes sur les marchés actions. Pour sa part, l’AMF n’a présenté qu’une petite partie de ses propres évaluations sur le marché français, en mars, lors d’une conférence. D’après plusieurs sources de marché, il y a de fortes chances que les trois prestataires de services d’investissement (PSI) désignés par l’AMF ne soient autres que Citadel Securities, Getco et Knight Capital Group, trois teneurs de marché américains déjà bien implantés outre-Atlantique.

Tout comme aux Etats-Unis, ceux-ci ont su tirer ici profit de la libéralisation du secteur boursier et de la multiplication des plates-formes d’échange de titres alternatives. Une récente étude de l’universitaire néerlandais Albert Menkveld, par ailleurs membre du conseil scientifique de l’AMF, a bien montré le lien existant entre le développement du trading de haute fréquence et le succès d’une plate-forme comme Chi-X Europe, numéro un des opérateurs alternatifs sur le Vieux Continent.

Krach éclair

La création de plusieurs lieux d’exécution aux tarifs attractifs augmente le nombre d’arbitrages possibles à des coûts dérisoires. En particulier lorsque ces traders de haute fréquence sont considérés comme des « apporteurs de liquidité ». A ce titre, ils bénéficient souvent de rabais en fonction du nombre d’ordres émis.

Mais l’essor de cette pratique ne fait pas que des heureux. Plusieurs investisseurs institutionnels se plaignent de leur incapacité à faire le poids techniquement face à ces professionnels du négoce de titres au millionième de seconde. Les régulateurs américains et européens s’interrogent ouvertement sur les risques posés par ces outils pour la stabilité et l’équité des marchés, en particulier après le krach éclair du 6 mai 2010. Ce jour-là, l’indice Dow Jones s’était effondré de près de 10 % en quelques minutes, à partir, selon un rapport, d’un seul ordre automatique émis sur les marchés de dérivés. Les effets dévastateurs de ce dernier ayant été démultipliés par des réactions mimétiques en cascade de la part de traders de haute fréquence..